Depois de terem vencido o leilão realizado pela EDP em dezembro do ano passado, a ENGIE, o Crédit Agricole Assurances e a Mirova, filial da Natixis Investment Managers, anunciam a conclusão da aquisição de um portfólio hidroelétrico em Portugal, por um valor de 2,2 mil milhões de euros.

A ENGIE detém 40% do consórcio, enquanto o Crédit Agricole Assurances e a Mirova, através de fundos por si geridos, detêm 35% e 25%, respetivamente. Prevê-se um impacto na dívida líquida da ENGIE de cerca de 650 milhões de euros. A Engie não consolidará o investimento.

Com esta operação estratégica, a ENGIE, em conjunto com os seus parceiros, reforça ainda mais a sua presença crescente no mercado das energias renováveis na Península Ibérica, um dos mais promissores e inovadores da Europa.

Os ativos adquiridos consistem no segundo maior portefólio hidroelétrico de Portugal, localizado no vale do Douro, com 1,7 GW de capacidade e um prazo médio ponderado de concessão de 45 anos. Este portefólio inclui três centrais de albufeira com bombagem, recém-inauguradas, e três centrais de fio de água, recentemente renovadas.

O consórcio desenvolverá as suas atividades sob a marca MOVHERA, recentemente criada. Irá promover um diálogo justo e transparente e uma cooperação com os vários utilizadores dos recursos hídricos e com todas as partes envolvidas locais. A operação e manutenção dos ativos será efetuada por uma subsidiária da ENGIE constituída em Portugal, com uma parte significativa dos seus engenheiros e técnicos que trabalhavam anteriormente nessas centrais.

Segundo afirmou Paulo Almirante, Group Chief Operating Officer da ENGIE: “Com esta aquisição, reforçamos a nossa presença em Portugal e no mercado ibérico, aumentando a nossa capacidade de fornecimento de energia verde aos nossos clientes. Esta operação representa uma capacidade adicional ao nosso objetivo de construir 9 GW de renováveis ao longo do período 2019 – 2021.”

A aquisição do portefólio hidroelétrico é fundamental para a implementação da estratégia de neutralidade carbónica da ENGIE, aportando uma capacidade renovável flexível que complementa o portefólio ibérico da ENGIE de 1,1 GW de capacidades renováveis[1].

“Esta operação faz parte da estratégia do Crédit Agricole Assurances de diversificação de investimento institucional de longo prazo em nome dos seus clientes. Uma estratégia que está totalmente incorporada nos compromissos climáticos do Grupo Crédit Agricole e sustenta a nossa ação a favor da transição energética e por uma economia com menos carbono. Estamos orgulhosos desta parceria com a Engie e a Mirova em Portugal, através da qual podemos consolidar o nosso contributo para a transição energética da Europa”, afirmou Jean-Jacques Duchamp, Diretor Geral Adjunto do Crédit Agricole Assurances.

Nas palavras de Raphael Lance, Diretor dos Fundos de Transição Energética da Mirova: “Esta operação representa um marco no nosso relacionamento de longo prazo com a Engie, que muito valorizamos e com a qual aprendemos. Estamos certos que a Engie é o parceiro certo para gerir esta operação, que nos permite aceder a um grande portefólio hidroelétrico e reforçar a nossa presença em Portugal. Estamos também muito gratos a todos os co-investidores que confiaram em nós para este negócio, nomeadamente a Banca March, Natixis Assurances, Groupama, EB Sustainable Fund, LHI e Merseyside Pension Fund.”

A Mirova é uma empresa de gestão de ativos dedicada ao investimento sustentável, cuja equipa de fundos de transição energética está ativa no mercado desde 2002. Este investimento foi realizado combinando o fundo Mirova de 4ª geração, fechado em novembro de 2019, e um veículo de investimento dedicado criado para a transação. É um passo importante para a diversificação do portfólio da Mirova em termos de tecnologia e geografia e reforça uma colaboração duradoura e frutífera com a Engie.

[1] Energia eólica onshore 1 GW, energia eólica offshore 25 MW, solar 50 MW, hidro 60 MW, capacidades consideradas a 100% em outubro de 2020

Sobre a ENGIE

O nosso grupo é uma referência global em energia e serviços de baixo carbono. O nosso objetivo (“raison d’être”) é trabalhar para acelerar a transição para um mundo neutro em carbono, através da redução do consumo de energia e de soluções mais amigas do ambiente, conciliando o desempenho económico com um impacto positivo nas pessoas e no planeta. Contamos com os nossos negócios principais (gás, energias renováveis e serviços) para oferecer soluções competitivas aos nossos clientes. Com os nossos 170 000 colaboradores, os nossos clientes, parceiros e partes envolvidas, formamos uma comunidade de Construtores Imaginativos, empenhados todos os dias num progresso mais harmonioso.

Volume de negócios em 2019: 60,1 mil milhões de euros. O Grupo está cotado nas bolsas de valores de Paris e Bruxelas (ENGI) e está representado nos principais índices financeiros (CAC 40, DJ Euro Stoxx 50, Euronext 100, FTSE Eurotop 100, MSCI Europe) e índices não financeiros (DJSI World, DJSI Europe e Euronext Vigeo Eiris - World 120, Eurozone 120, Europe 120, France 20, CAC 40 Governance).

Contacto de imprensa da ENGIE Portugal:

Telmo Carrapa | Sofia Santos

Tel. : +351 +351 966 597 629 | +351 969 023 462

Email: telmo.carrapa@f5c.pt | sofia.santos@f5c.pt

Sobre o Crédit Agricole Assurances

O Crédit Agricole Assurances é a principal seguradora de França e inclui as filiais de seguros do Crédit Agricole. O grupo oferece uma série de produtos de poupança, reforma, saúde, proteção pessoal e seguros patrimoniais, além de serviços. São distribuídos pelos bancos do Grupo Crédit Agricole em França e em 9 países a nível mundial, por consultores de gestão de património e agentes gerais. As empresas do Crédit Agricole Assurances servem clientes individuais, clientes profissionais, agricultores e empresas. O Crédit Agricole Assurances tem 4700 colaboradores. Reportou receitas de 37 mil milhões de euros (IFRS) em 2019.

Contacto de imprensa do Crédit Agricole Assurances:

Françoise Bololanik + 33 (0)1 57 72 46 83 / +33 (0)6 25 13 73 98

Géraldine Duprey + 33 (0)1 57 72 58 80 / 07 71 44 35 26

service.presse@ca-assurances.fr

Sobre a MIROVA

A Mirova é uma sociedade gestora de investimentos dedicada ao investimento sustentável e uma filiada da Natixis Investment Managers. Através de uma abordagem de investimento induzida pela convicção, o objetivo da Mirova consiste em associar a criação de valor a longo prazo ao desenvolvimento sustentável. Os talentos da Mirova são pioneiros em muitas áreas de finanças sustentáveis. Têm como ambição continuar a inovar para proporem aos seus clientes as soluções de maior impacto. A 30 de setembro de 2020, a Mirova gere 15,8 mil milhões de euros.

Empresa de gestão de carteiras – Sociedade anónima francesa

RCS Paris n.° 394 648 216 - Regulada pela AMF sob o n.° GP 02-014

Sede: 59, Avenue Pierre Mendes France – 75013 - Paris

A Mirova é uma filiada da Natixis Investment Managers.

Sobre a Natixis Investment Managers

A Natixis Investment Managers apresenta aos profissionais financeiros formas mais criteriosas de constituição de carteiras. Impulsionados pelo conhecimento especializado de mais de 20 gestores de investimento especializados a nível mundial, aplicamos Active Thinking® para fornecer soluções proativas que ajudam os clientes a procurar obter melhores resultados em todos os mercados. A Natixis Investment Managers é uma das maiores empresas de gestão de ativos do mundo[1] com cerca de 1,1 biliões de dólares de ativos sob gestão[2] (910,0 mil milhões de euros).

Sedeada em Paris e Boston, a Natixis Investment Managers é uma subsidiária da Natixis. Cotada na Bolsa de Valores de Paris, a Natixis é uma subsidiária do BPCE, o segundo maior grupo bancário de França. As empresas de gestão de investimentos filiadas da Natixis Investment Managers includem a AEW; Alliance Entreprendre; AlphaSimplex Group; DNCA Investments[3]; Dorval Asset Management; Flexstone Partners; Gateway Investment Advisers; H2O Asset Management; Harris Associates; Investors Mutual Limited; Loomis, Sayles & Company; Mirova; MV Credit; Naxicap Partners; Ossiam; Ostrum Asset Management; Seeyond; Seventure Partners; Thematics Asset Management; Vauban Infrastructure Partners; Vaughan Nelson Investment Management; Vega Investment Managers[4]; e a WCM Investment Management. Além disso, são oferecidas soluções de investimento através da Natixis Investment Managers Solutions, oferecendo a Natixis Advisors outros serviços de investimento através da sua divisão de AIA e MPA. Nem todas as ofertas estão disponíveis em todas as jurisdições. Para informações adicionais, visite o site da Natixis Investment Managers em im.natixis.com | LinkedIn: linkedin.com/company/natixis-investment-managers.

Os grupos de distribuição e serviços da Natixis Investment Managers incluem a Natixis Distribution, L.P., um corretor/negociante com fins limitados e distribuidor de diversas sociedades de investimento registadas nos EUA para o qual são prestados serviços de consultoria por empresas filiadas da Natixis Investment Managers, Natixis Investment Managers S.A. (Luxemburgo), Natixis Investment Managers International (França), e respetivas entidades filiadas de distribuição e serviços na Europa e na Ásia.

[1] Atualização quantitativa da Cerulli: A Global Markets 2020 classificou a Natixis Investment Managers como a 17.ª maior gestora de ativos do mundo com base nos ativos sob gestão a 31 de dezembro de 2019.

[2] Os ativos sob gestão (“AUM”) a 30 de setembro de 2020 representam 1.067,3 mil milhões de dólares. Os AUM, tal como reportados, poderão incluir ativos fictícios, ativos administrados, ativos brutos, ativos de entidades filiadas na posse de minorias e outros tipos de AUM não regulamentares geridos ou administrados por empresas filiadas da Natixis Investment Managers.

[3] Uma marca da DNCA Finance.

[4] Uma subsidiária totalmente detida pela Natixis Wealth Management.

SOBRE O INVESTIMENTO

O portefólio possui uma capacidade de 1,7 GW e aproximadamente 45 anos de prazo médio ponderado de concessão remanescente, tendo gerado 154 milhões de euros de EBITDA em 2018.

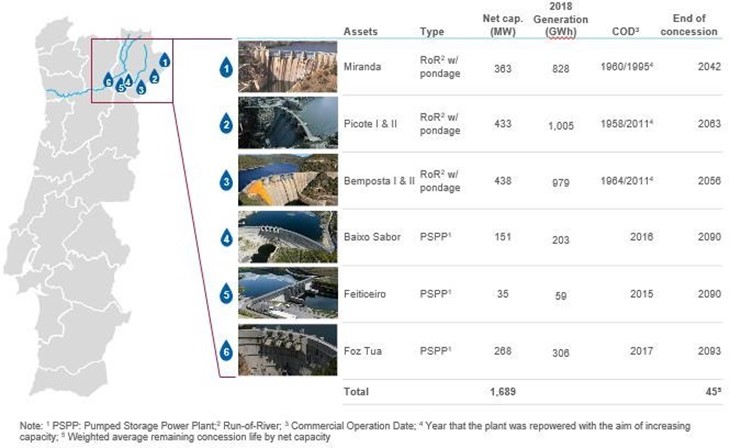

As instalações fazem parte do sistema do rio Douro (Nordeste de Portugal). São compostas por 6 unidades que podem ser divididas em 2 categorias:

- Três centrais em fio de água com albufeira (poucas horas de armazenamento) – Miranda, Picote e Bemposta – no próprio rio Douro Internacional (fronteira entre Espanha e Portugal). Totalizam 1,2 GW e têm uma produção média anual histórica de cerca de 3 TWh. São centrais consolidadas, com características semelhantes, e repotenciadas com uma grande unidade adicionada em 2011 em duas centrais e uma adicionada em 1995 na outra central (prazo médio ponderado de concessão remanescente de 35 anos)

- Três centrais de albufeira com bombagem, recém-inauguradas, totalizando 0,5 GW de capacidade instalada líquida, Baixo Sabor, Feiticeiro e Foz Tua (COD em 2016 e 2017 – prazo médio ponderado de concessão remanescente de 70 anos)

Visão geral das características principais dos ativos: